けさ(13日)の日経1面「マイナス金利、3000億円減益」

という記事をご覧になったでしょうか。

あくまで報道ベースですが、マイナス金利政策により

3メガバンクの損益が3000億円の悪影響を受けるという

調査結果を金融庁がまとめたということです。

この記事の最後にさらっと次の記述がありました。

「長期運用で影響が表れにくい保険会社も、マイナス金利に

入った長期国債などの変動影響を時価で評価したところ、

1年間で自己資本比率が半分に減った社もあった」

ここでいう「自己資本比率」の分母・分子の定義は

記事ではわかりませんが、減益(でも黒字)どころか、

「自己資本比率が半分に減った」ですからすごい話です。

記事の「保険会社」は、普通に考えれば生保でしょうね。

ちなみに、最近発表された2016年4-6月期の生保決算

を確認しても、マイナス金利の副作用を示すような結果は

見当たりません。

ただ、いくつかの上場生保の投資家向け資料には、

この調査結果を裏付けるようなデータが載っています。

例えば、第一生命のEV(エンベディッド・バリュー)は

マイナス金利政策の影響のない2015/3の約6.0兆円から、

直近の2016/6には3.7兆円に減っています

(いずれも超長期金利の補外に終局金利を用いた方法)。

T&Dグループは四半期ごとにEVとともに、ESR

(経済価値ベースのソルベンシー比率)を公表しています。

分母のリスク量に対し、分子の時価資本がどの程度あるかを

示した指標です。

これを見ると、T&DグループのESRは、2015/12月末の210%から、

直近の2016/6末には130%に下がったことがわかります

(終局金利を採用した場合には162%)。

ソニー生命のESRも、2015/12末には173%だったものが、

2016/6末は95%(終局金利採用ベース)となりました。

上場していない生保は手掛かりをあまり出していません。

とはいえ、国内系生保の商品戦略や資産運用・ALM戦略に

大きな違いは見られないため、上場生保で起きていることは、

非上場生保でも同じように発生しているとみるのが妥当でしょう。

したがって、「時価評価で見た自己資本比率が半減」というのは、

半減かどうかはともかく、一部の例外的な話ではなく、

業界全体で健全性が圧迫されていると考えるべきでしょう。

※いつものように個人的なコメントということでお願いします

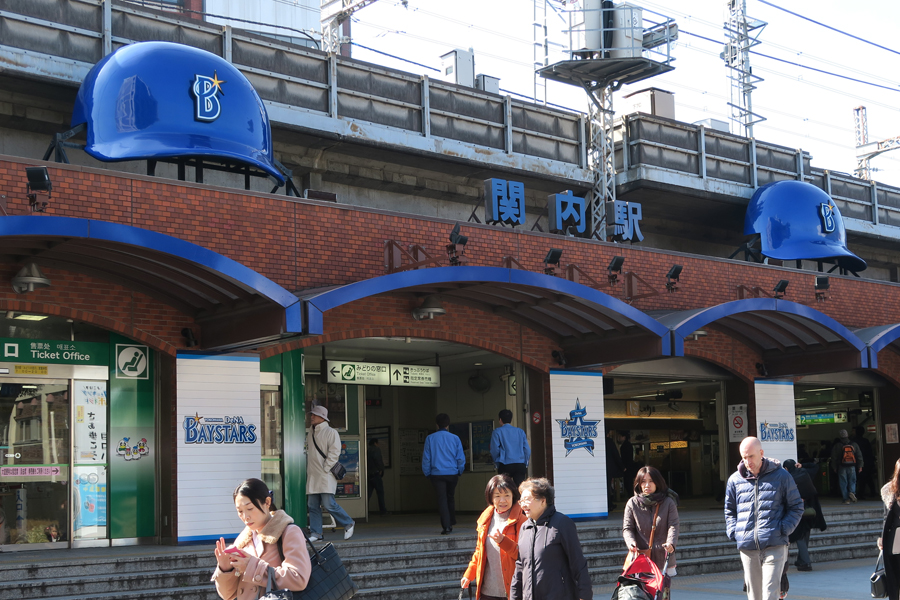

※写真は函館・倉庫街近くで見つけた和洋折衷住宅。

1階が和風、2階が洋風という函館特有の建物です。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。