保険代理店向けメールマガジンInswatch Vol.1320(2026.3.9)に寄稿した記事を当ブログでもご紹介いたします。グラフも付けておきますね。

————————————

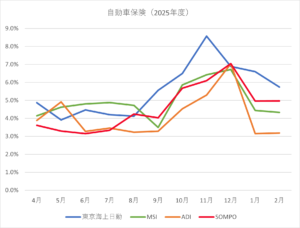

保険料単価の上昇で高い増収率

大手損保の東京海上日動(以下、TM)、三井住友海上(MS)、あいおいニッセイ同和損保(AD)、損保ジャパン(SJ)の4社は、主要種目別の営業ベース収入保険料の速報を翌月上旬に公表しています(例えば2月の数値を3月5日に公表)。

このうち、自動車保険の対前年増収率の推移を見ると、25年度は平均して4、5%程度の増収となっています。ここ数年では最も高い増収率です。自動車保険の契約台数は各社ともに微減なので、増収には保険料単価の上昇が大きく寄与しています。すなわち、24年から(SJは25年から)の数次にわたる料率引き上げ効果が大きいと言えるでしょう。

報道等によると、近年の料率引き上げは次の通りです。

24年1月:SJを除く3社(平均+2.5~3%)

25年1月:4社(平均+3.5~5.6%)

25年10月:TM(平均+8.5%)

26年1月:TMを除く3社(平均+6~7.5%)

26年7月:SJ(予定)

自動車保険は概ね1年契約なので、満期更改となった契約から新しい料率が反映されます。満期到来の時期は契約によってまちまちなので、もし契約台数が横ばいであれば、料率を引き上げた月だけではなく、引き上げ後1年間は改定による保険料単価の上昇効果が続きます。

もちろん、等級制度による無事故割引(あるいは有事故等級から無事故等級への復帰)などもあるので、料率引き上げがそのまま保険料単価の上昇に反映されるわけではありません。

改定前後で増収率が大きく変動する会社も

ただ、営業速報によると、むしろ料率引き上げの直前に高い増収となる会社もあるようです。25年1月改定では、MSの増収率が大きく動きました(前年11、12月が高い増収率となり、1月にガクンと下がりました)が、他の3社はそうでもなかったようです。もっとも、26年1月の改定では、MSをはじめ、改定を実施した3社ともに同じような増収率の変動が見られました。営業現場では、更改前の契約をいったん解約し、料率引き上げの前に契約しなおすといった実務があるのでしょうか?

他方で、TMの25年10月の改定では、9月から増収率が高まり、11月(8%超の増収)を異常値とすると、改定後の大きな落ち込みは起こっていません。同社では25年1月の改定でも、MSで見られたような増収率の変化はありませんでした。

業務品質を重視した代理店手数料ポイント制度に移行しつつあるなかで、これらの違いが何によるものなのかは気になるところです。

もっとも、2月13日に各社が公表した第3四半期(25年4-12月期)の決算説明資料によると、自動車保険の損害率は依然として高い水準です。事故件数は総じて横ばいながら、対物・車両の保険金単価の上昇率が引き続き高いことが主因となっています。

数次にわたる料率引き上げによって、自動車保険の収支悪化には歯止めがかかったとはいえ、保険会社が安定して黒字を確保できている状況ではなさそうです。

————————————

※写真は福岡・六本松です。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。