きんざいにコメント

直近の週刊金融財政事情(2018.12.3)に生保決算に関する次のコメントが載りました。

「各社とも営業職員チャネルによる平準払い保険の販売が好調だったことが決算を下支えしたと考えられる」と評価しつつも、「引き続き外貨建て資産を増やす動きが見られるが、今後の金融市場の不透明感が高まっており、相場急変時に多額の損失が発生しないかどうか注意が必要」と警鐘を鳴らしている。

平準払い保険が売れても当期の会計利益には貢献しないのですが、実質的には外貨建て保険よりも重要ということで、このようなコメントになりました。

逆ざや解消には利配収入の増加が必要

三井生命が来年4月から社名を大樹(たいじゅ)生命に変更するという11月30日の日経記事に、「親会社の日本生命保険と運用ノウハウ活用などを進め、契約者に支払うお金が運用益を上回る『逆ざや』の早期解消を目指す」とありました。ニュースリリースにも他メディアの記事にも逆ざやがどうのという記述はないので、もしかしたら日経としてのコメントなのかもしれません。

確かに主要生保の多くは順ざやとなっているなかで、三井生命と朝日生命だけが逆ざや(=基礎利回りが平均予定利率を下回っている状態)です。これは両社の平均予定利率が他社よりもやや高いのと、基礎利回りがやや低いためです(三井はいずれも推計ベース)。

平均予定利率を一段と下げるには、過去に獲得した高利率契約の転換や解約を促すか、円建ての貯蓄性商品を大量に販売すれば可能です。しかし、いずれも会社価値という観点からはアウトでしょう。

逆に言えば、他社は団体年金や近年の円建て貯蓄性商品の販売で平均予定利率としては下がっていても、過去の高利率契約が残っている状況は全く同じです(追加責任準備金の積み立てをどう捉えるかは、ここでは論じません)。

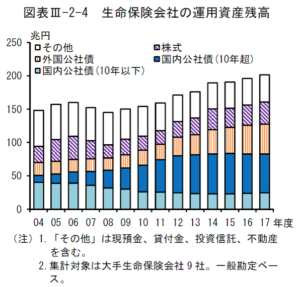

他方、基礎利回りを上げるには、主な構成要素である利息配当金等収入を増やす必要があります。今の金利水準を踏まえると、円金利よりも利率の高い外国公社債と、配当の期待できる株式を購入すれば、利息配当金等収入は増えます。あるいは私募投信であれば、キャピタルゲインもインカム化できます(懐かしい響きですね)。

しかし、こうして基礎利回りを高め、逆ざやを解消しても、同時に資産運用リスクが拡大するため、経営は今よりも確実に不安定になってしまいます。株式や外国公社債を購入するために国内公社債を売却していれば、資産・負債のミスマッチに伴う金利リスクも増えているでしょう。

いくら親会社の運用ノウハウを活用できるといっても、逆ざや解消を目指すのが適切な経営戦略とはとても思えません。

外国証券への依存

ちなみに各社のディスクロージャー誌で利息配当金等収入の内訳を見ると、外債投資の拡大に伴って、外国証券の利息配当金の割合がかなり高まっていることがわかりました。

例えば2018年3月末時点において、日本生命や住友生命、太陽生命、大同生命、富国生命では、外国証券の利息配当金が利息配当金等収入の4割前後を占めています。

ここ数年の外国証券への投資拡大が順ざやに大きく貢献していることがわかるとともに、ここまで依存度が高まってしまうと、外国証券をそう簡単には売れないのではないかと心配になってしまいます。

※旧築地市場です。暫定道路ができて信号待ちが増えたので、会社が遠くなりました(涙)

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。