ご覧になった方もいらっしゃるかと思いますが、

今週のinswatch(通常版のほうです)で、いま話題の

テレマティクス自動車保険を取り上げました。

盛り上がっているところに水を差すようで恐縮ですが、

大手損保が(価格面を訴求した)テレマティクス保険を

自動車保険の主力に据えるとは私には考えにくく、

日本での普及には時間がかかるのではないかという

趣旨の記事です(外れたらごめんなさい)。

まず、運転特性による事故リスクの一部は、

現在の等級にすでに反映されているはずです。

というのも、リスクの高い層は過去に事故を起こしている

可能性が高いためです。

このため、英国や米国ほど保険料が下がる余地は

大きくないのではないかと思います。

ダイレクト保険の普及率の低さもネックです。

ダイレクト自動差保険のシェアは、20年近くたって今も、

個人向け自動車保険の1割程度に達したところです。

保険会社にとって、テレマティクスの活用は極めて重要

という認識を持ってはいます。

商品開発に限らず、成熟市場における競争力の源泉と

なりうるからです。

とはいえ、多少保険料が下がったからといって、

今の日本でパイの拡大が期待できるわけではありません。

すでに膨大な顧客基盤を抱え、「いいとこ取り」が難しい

大手の場合、価格面を訴求したテレマティクス保険を

主力に据えると、リスクの低い層の保険料だけが下がり、

高い層の保険料はそのままという事態が起きてしまいます。

リスクの高い層の保険料を上げられればいいのですが、

事故の有無ではなく、運転特性を根拠にした引き上げは

顧客の納得感を得られるでしょうか。

ハイリスク層は流出してかまわないとするなら話は別です。

ただ、この戦略は全体のパイが拡大しないと厳しいかも。

もちろん、大手以外の会社のテレマティクス保険が普及すれば

大手も動かざるを得なくなるとは思います。

しかし、「テレマティクス保険」という語感だけでバラ色の夢を

語るのはあまり現実的ではないと考え、このような寄稿をしました。

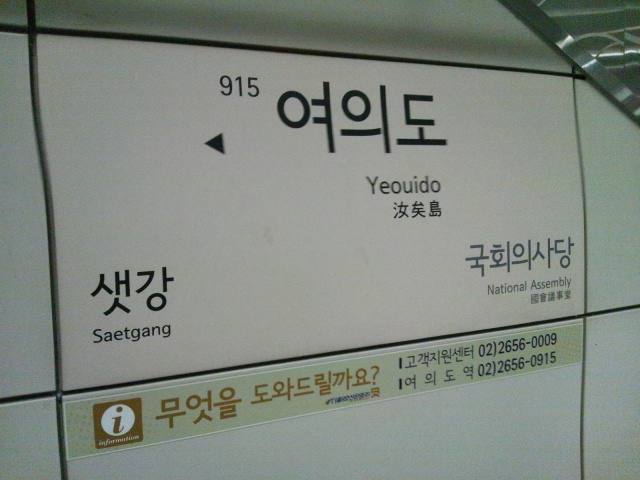

※ソウルに来ています。写真は汝矣島にある金融監督院です。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。