インシュアランス生保版(11月号第1集)に執筆した記事のご紹介です。

金融庁が公表した「これまでの実践と今後の方針」を受けたものとなっています。

------------------------------------------

動的な監督として経済価値評価を採用

金融庁が公表した「金融行政のこれまでの実践と今後の方針(平成30事務年度)」を読むと、保険会社を取り巻くリスク等に関するモニタリングのなかに、動的な監督として「資産・負債を経済価値ベースで評価する考え方を検査・監督に取り入れていく」という記述を見つけた

(104ページ)。

生命保険会社の経営管理やリスク管理に携わっていないかたには「経済価値ベースで評価する考え方」といってもあまりピンとこないかもしれない。資産・負債を経済価値ベースで評価するとは、市場価格に整合的な手法で評価することであり、もっと噛み砕いて言えば、時価評価のことである。

現行の会計では資産の一部が時価評価される一方、負債の大半は取得原価で評価されている。資産が時価変動で動いても負債は固定されたままであり、それに基づいて計算されるソルベンシー・マージン比率は、支払余力や経営リスクを十分にとらえていない。

金利リスクをどう捕捉するか

ここまで読んでも、やはり自分には関係がないと思うかもしれないが、金融庁が業界団体との意見交換会で次のようにコメントしているのをご存じだろうか。

「わが国の生保は国際的にも突出した金利リスクを有していると認識」

「現行の監督の枠組みでは金利リスクの捕捉が不十分」

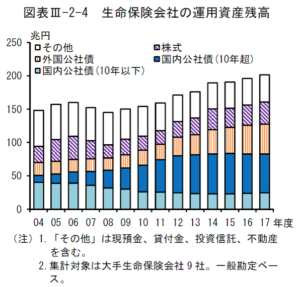

日本の伝統的な生命保険は超長期にわたり利率保証があるものが多かったため、生保会社が抱える金利リスクは非常に大きい。生保はその一部を、超長期国債などを購入することでカバー(ヘッジ)してきたものの、それでも金利リスクが突出しているという指摘である。

言い換えれば、今の800%、900%といった高いソルベンシー・マージン比率(経営リスクの4~4.5倍の支払余力を持つという意味)は「虚像」であり、だからこそ金融庁は、超低金利がニューノーマル化するなかで、将来にわたる健全性を確保する動的な監督として経済価値ベースの評価を取り入れるのだろう。

生保としては、リスクヘッジが難しいのであれば、少なくとも新たなリスクテイクには慎重にならざるを得ない。

経済価値ベースでみると…

中堅生保が相次いで経営破綻した時代から約20年がたち、当時の状況をご存じないかたも増えていよう。生保破綻の本質的なところは経営者や経営組織の問題に行き着くとはいえ、直接的には高金利の時代に個人年金など超長期の貯蓄性商品の販売に傾斜し、過度な金利リスクを抱えた状況のまま金利水準が下がってしまい、経営体力を蝕むようになったことが破綻の一因である。

当時、経済価値ベースの評価が普及していれば、経営管理の担当部門は経営陣に対し、より明確な形で警鐘を鳴らせただろうし、監督当局も早期警戒が可能だったはずだ。

今の生保の健全性に問題があるとまで言うつもりはないが、経営内容にそれほど余裕があるわけではないことを、業界関係者であれば知っておいたほうがいいだろう。

------------------------------------------

※写真は新選組ゆかりの八木家です。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。