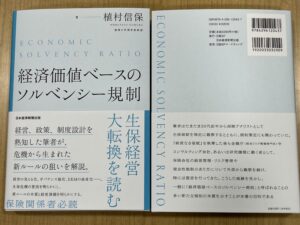

新刊のご案内です。今週25日に『経済価値ベースのソルベンシー規制 生保経営大転換を読む』が日本経済新聞出版から出ることになりました。

本書は絶版となってしまった『経営なき破綻 平成生保危機の真実』(2008年、日本経済新聞出版社)のいわば続編にあたります。『経営なき破綻』から早くも15年以上が経ち、ようやく2025年度末に新たな規制が実現するこのタイミングで本書を世に出す意義は、主に次の2つと考えています。

1つは、「経済価値ベースのソルベンシー規制」と呼ばれることの多い新たな規制の本質を示すことです。

新たな規制の詳細を解説するのが目的ではなく、保険会社の経営は新たな規制にどう向き合うべきなのか、新たな規制が期待どおり機能するうえでどのような課題があるのか、などを論じています。

経済価値ベースのソルベンシー規制導入に反対姿勢をとってきた富国生命・米山社長と、規制導入を有識者としてリードしてきたキャピタスの森本代表のインタビューも、それぞれ読みごたえのある内容となっています。

もう1つは、過去の生保破綻から新たな規制導入に至るまでの経緯を示すことです。

かつての生保危機を当事者として知る人の多くは現役を退いています。しかし、過去の経緯を知らないと、いま、どうしてそれがそうなっているのかを理解するのは難しいことです。

そこで本書の第1章で生保危機から新規制までの「歴史」を振り返るとともに、破綻生保の内部で何が起きていたのかを記録として残すため、編集担当のご理解を得て、『経営なき破綻』の中核である破綻事例の検証を巻末付録としてそのまま掲載しました。その結果、付録が90ページもある書籍となっていますが、とりわけ『経営なき破綻』を手に取ったことのない若い皆さまの参考になるのではないかと考えています。

加えて、福岡大学に移籍してから手掛けた研究の成果もいくつか盛り込んでいますので、全体として他に類を見ない内容になったのではないかと自負しています。

ポケットマネーで購入するにはやや高いかもしれませんが(3200円+税です)、保険業界に関心を持つ多くのかたの目に触れるとうれしいです。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。