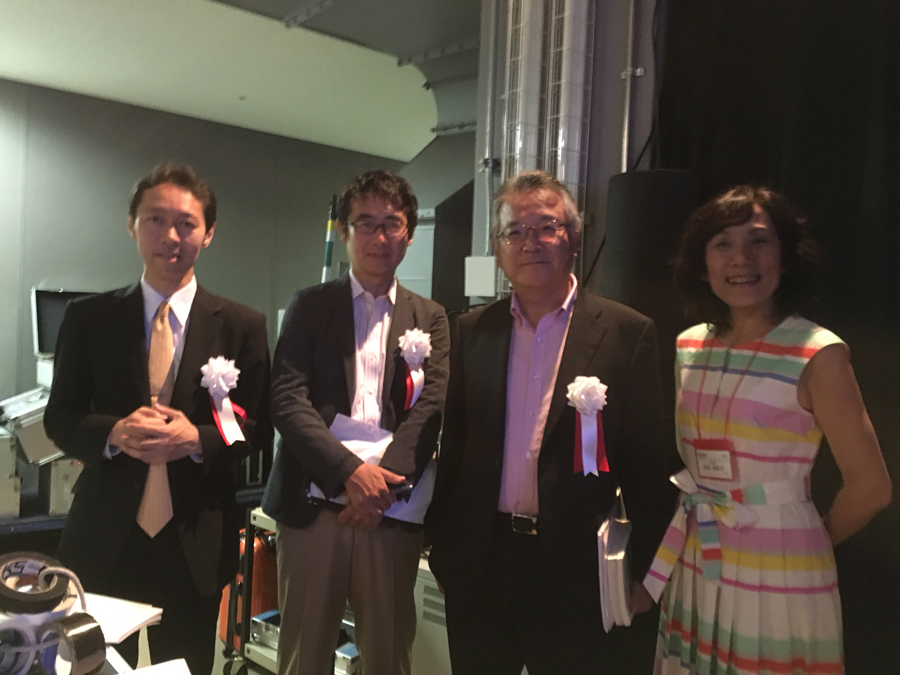

NHK出演に続き、この土曜日(7/1)は横浜で

RINGの会オープンセミナーに登壇しました。

今年は参加者が1600人を超えたそうでして、

確かに壇上からも盛況ぶりがうかがえました。

登壇した第1部は、「今、何が起きているか、

適者として何をすべきか」というテーマの鼎談。

大手損保の執行役員や損保協会の専務理事を

歴任した栗山泰史さん、弁護士でInsurTechの

第一人者として知られる増島雅和さんとともに

保険流通の目線に立って現在と未来について

語り合いました。

実は、打ち合わせでは、各人のスピーチの後、

①改正保険業法の狙いはどこまで進展したか

②行政の変化は代理店にどう影響するか

③保険会社の代理店政策はどう変化するか

④InsurTechの展開

といった順に話を進める予定だったのですが、

①の途中で②④が入る筋書きのない展開に。

栗山さんvs増島さん、私といった場面もあり、

会場の皆さんには楽しんでいただけたかも

しれませんが、瞬間反応が求められるため、

なかなかしびれるものがありました^^

今回、私が最も言いたかったことは、

・「適者」とは、自社の存在意義を明確に意識し、

自らの強みを追求していく経営者ではないか

・InsurTechの時代になっても、自社の存在意義

(=世の中に何を提供しようとしているのか)が

問われるのではないか。

という内容でして、筋書きのない展開になっても

きちんと伝えられたのでホッとしています。

第2部、第3部は講師控室の留守番をしながら

モニター観覧でした。会場の反応はわからない

のですが、準備に時間がかかっただろうなあと

感心しました。

特に第3部は、プロが作った報道番組のようで、

もっと時間があればディスカッションを増やせた

とは思うものの、情報量が非常に多かったので、

私には大変勉強になりました。

RINGメンバーの皆さん、お疲れさまでした。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。