ニッセイ基礎研究所の中村亮一さんによる8月9日のレポート「金利の急激な上昇やインフレが保険会社の解約率等に与える影響-欧州の保険監督当局等による報告書からの流動性リスク分析結果-」を拝読して、金利上昇局面でイタリアの生命保険会社ユーロヴィータ(Eurovita)が経営危機に陥り、監督当局が同社を特別管理下に置いたということを知りました。

レポートによると、「Eurovitaは、すでに脆弱だった財務基盤が、2022 年の金利上昇等の市場の動きに伴って、さらに悪化し、資本増強が求められていたが、Cinvenが十分な資金を注入することが出来ず、業界によって救済されることになった」ということです。

Cinvenとは英国のPE(プライベートエクイティ)会社で、2016年にミュンヘン再保険グループの保険会社ERGOのイタリア事業を買収し、その後も買収により規模を拡大させていました。

生命保険会社の経営にとって金利上昇はプラスに働くことが多いはず。Eurovitaはなぜ経営危機に陥ってしまったのでしょうか。

日本とは違い、イタリアの生命保険市場では、主力商品が一時払いの貯蓄性商品(定額タイプ、期間10年以内)となっています。また、主力の販売チャネルが銀行や金融系アドバイザーというのも特徴です。近年は変額タイプの商品も一定のシェアを占め、保障性商品の提供に力を入れる会社もあったようですが、報道によると、Eurovitaは伝統的な定額タイプの貯蓄性商品の提供に集中し、マイナス金利時代に新たな株主(Civen)のもとで急速に成長した会社のようです。

2021年まではイタリアの10年国債利回りは概ね1%を下回っていました。しかし、2022年には利回りが4%台まで上昇し、保有資産(公社債)の価格が急激に下がりました。そこでEurovitaが直面したのが解約の増加です。もともと預金よりも有利ということで契約を獲得していたとみられ、金利上昇を受けて解約が増え、含み損を抱えた資産を売却せざるを得なくなった模様です。

解約ペナルティや保険商品に有利な税制の存在などが制約にならなかったのか、よくわからないところもあるのですが、金利上昇時の解約リスクを軽視していたと言うべきなのでしょう。

もっとも、Eurovitaは金利水準がまだ低かった2021年末の時点で、すでに規制が求める資本の水準が十分ではなく、監督当局(IVASS)が介入していたと報じられています。もともと財務基盤がぜい弱なところに金利上昇に伴う資金流出が生じ、株主からの十分な支援も得られず、経営危機に陥りました。

したがって、Eurovitaはかなり特異な事例であって、イタリアの生命保険会社が連鎖的に経営危機に陥るような状況ではなさそうです。とはいえ、中村レポートの次の記述は目を引きました。

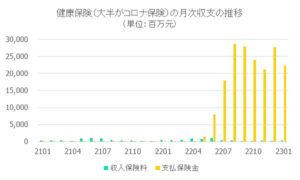

「IVASSの報告書によれば、保険料収入に対する解約返戻金の割合は2022年3月の53%と比較して、2023年3 月には平均85%に達しており、特に2023年に入ってからの3か月で急激に上昇している。また、これを販売チャネル別に見た場合、(保険料収入による影響もあるが)銀行・金融アドバイザー・ブローカーを通じて販売された保険契約の数値は、保険代理店・郵便局チャネル等を通じて販売された保険契約の数値の2倍以上になっており、顕著な差異が見られている」

元の図表(PDF、36ページ)も確認しましたが、おそらく販売チャネルによって商品も加入目的も違うので、解約状況に大きな差が出たのでしょう。同じ保険事業でも、ビジネスモデルによって経営リスクが異なることがよく理解できます。

※夏はかき氷ですね!サイズが昨年より小さくなった気もしますが…

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。