FD規制とはフェア・ディスクロージャー規制、

すなわち、上場企業などが公表前の内部情報を

第三者に提供する際、同じ情報を他の投資家にも

出さなければならない、というものです。

日本ではFD規制がまだ導入されていません。

ただし近年、上場企業が証券会社のアナリストに

未公表の業績情報を提供していた事件などがあり、

金融審議会の作業部会が日本版FD規制を検討し、

昨年12月に規制導入を求める報告を行いました。

金融庁のサイトへ(2016/12の金融審報告)

報告書では、規制導入による積極的意義として、

「発行者側の情報開示ルールを整備・明確化する

ことで、発行者による早期の情報開示を促進し、

ひいては投資家との対話を促進する」

「アナリストによる、より客観的で正確な分析及び

推奨が行われるための環境を整備する」

などと述べられているのですが、その一方で、

以前から導入に伴う副作用として、

「(FD規制導入で)企業が情報を提供することに

消極的になるのではないかとの指摘や、報道

機関やアナリストによる正当な取材活動等が

困難になるのではないか」

といった懸念も示されています。

金融庁のサイトへ(2016/4の金融審報告)

2月20日に公表された日本IR協議会による

上場企業を対象にしたアンケート調査の結果も

規制による副作用が心配されるものでした。

調査結果(PDF)

Q:FDルール導入により、貴社の情報開示に

どのような影響があるとお考えですか

大きく影響する 8.0%

やや影響する 43.9%

変化なし 31.4%

わからない 16.7%

Q:影響すると回答した企業の具体的な理由

情報開示に消極的・保守的になる 24.1%

開示実務の負担が増加する 13.6%

線引きの判断が必要となる 13.0%

規制対応や指針・方針の見直しが 11.7%

必要となる

中長期的な対話が促進される 1.9%

もし、FD規制の対象となる重要情報の範囲が

よくわからないままだと、規制を強く意識した場合、

「全員に伝える」か「誰にも伝えない」かの二択に

なってしまうのでしょうか(極論ですが)。

とはいえ、確かに下記の線引きは難しそうです。

「発行者または金融商品に関係する未公表の

確定的な情報であって、公表されれば発行者

の有価証券の価額に重要な影響を及ぼす蓋

然性があるもの」【規制対象】

「他の情報と組み合わさることによって投資判断

に影響を及ぼし得るものの、その情報のみでは、

直ちに投資判断に影響を及ぼすとはいえない

情報(いわゆるモザイク情報)」【規制対象外】

やはり、FD規制導入後に企業の情報開示が

後退する可能性をある程度は覚悟すべき

なのかもしれません。

ただ、ガバナンス改革として政府が進めてきた

「建設的な対話の促進」は基本的に1対1の対話を

念頭に置いているのだと思います。

企業が求める建設的な対話には、「重要情報」

「モザイク情報」なんてことは些細な話であり、

必要なのは広い視野と深い分析力、というように

有識者の皆さんは考えているのかもしれません。

しかし、広い視野と深い分析力を持つには、

いろいろ話を聞き、知識のストックを増やすことが

不可欠です。

決算データを読むにしても、自分だけで考えるのと、

企業の担当者とやりとりしながら考えるのでは、

理解がだいぶ違います。

FD規制が結果としてそのようなやりとりの場を

なくしてしまうようなことにならないといいですね。

先日取り上げた「顧客本位の業務運営」にも

共通する話ですが、情報の出し手や事業者への

規律を促し、あとはアナリストやFP等におまかせ、

というだけでは片手落ちではないでしょうか。

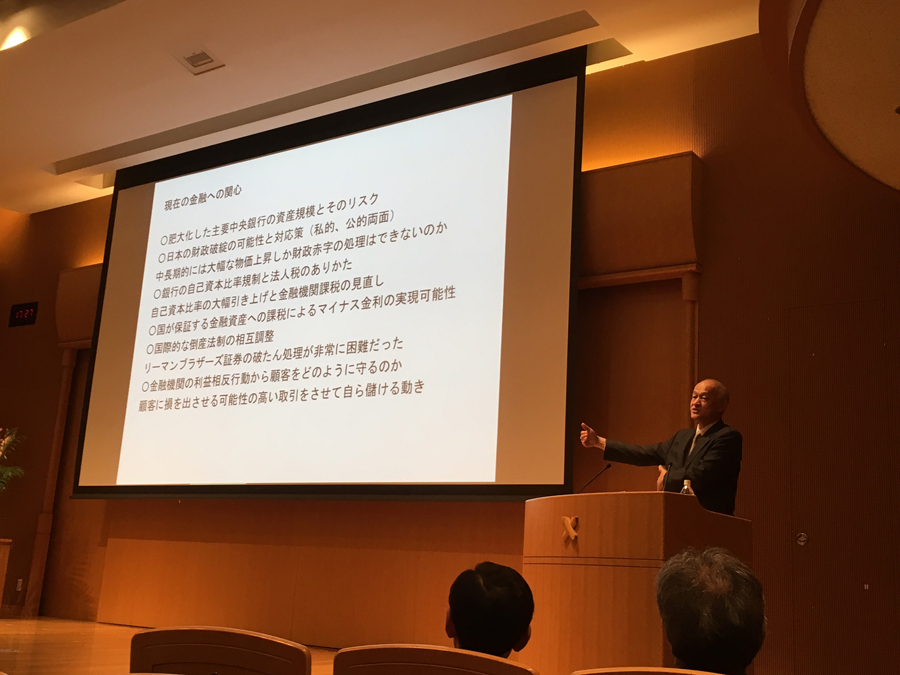

※慶大・深尾光洋教授の最終講義に参加しました。