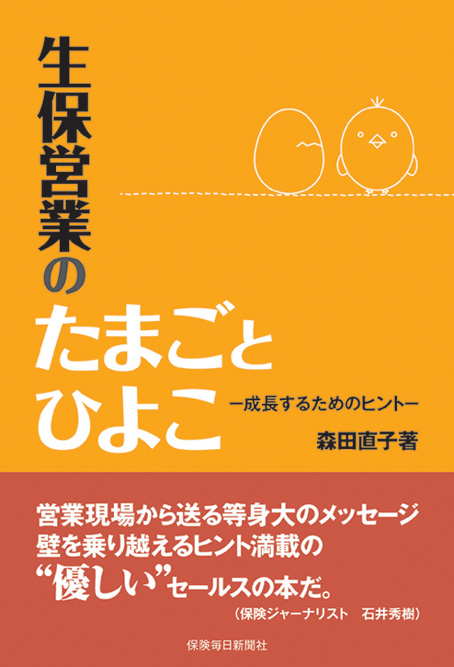

長年の知り合いである森田直子さんが初の著書

「生保営業のたまごとひよこ-成長するためのヒント-」

(保険毎日新聞社)を出しました。

保険毎日新聞社の連載記事のなかから

お勧めの42本をまとめたものだそうです。

この本のテーマは、あくまで私の理解ですが、

「営業の仕事を長く続けるにはどうしたらいいか」

です。

(森田さん、違っていたらごめんなさい^^;)

そのためのヒントが随所にちりばめられています。

読んでいて感じたのは、当たり前かもしれませんが、

「地道で基本的なことをいかに継続するか」

「急がば回れ」がいかに重要かということ。

森田さんが試行錯誤してたどり着いた結論が

これだったのですね。

特に「見直し相談」のところなどは、なるほどなあと

感心しました。

同時に、営業は科学なのだということを改めて感じました。

森田さんがこの本で惜しみなく紹介している内容は、

単なる「地道な努力」「忍耐」といった根性ものではなく、

トライ&エラーのなかから合理的な手法を追求した結果、

得られたものです。

ここをはき違えると全く違う話になってしまいます。

保険毎日新聞の連載は今も続いているようですので、

少し気が早いですが、第2弾が楽しみですね。

※いつものように個人的なコメントということでお願いします。

ブログを読んで面白かった方、なるほどと思った方はクリックして下さい。